Die klassischen Altersvorsorgeprodukte dürfen als ‚Legaler Betrug‘ bezeichnet werden. Dies urteilte das Hamburger Landesgericht (AZ 74 047/83) 1983. Damit unterliegt die Kapitallebensversicherung dem ‚Legalen Betrug‘. Auch Verträge wie die Rüruprente (Basisrente), die Riesterrente und die betriebliche Altersvorsorge zählen dazu.

Worin genau der ‚Legale Betrug‘ besteht, welche Konsequenzen diese Produkte für Sie haben und wie Sie den ‚Legalen Betrug‘ umgehen können, wird in diesem Beitrag beschrieben.

‚Legaler Betrug‘ – eine kleine Agenda

- Des Deutschen liebstes Kind: Garantie und Steuerersparnis

- Was hat es mit der Garantie auf sich?

- Welche Produkte sind betroffen?

- ‚Legaler Betrug‘ – worin liegt er begründet?

- Lösungsansatz

Des Deutschen liebstes Kind: Garantie und Steuerersparnis

Genau darauf hat sich die Versicherungswirtschaft eingeschossen. Die oben genannten Altersvorsorgen garantieren Ihnen eine monatliche Rente und das gesamte angesparte Kapital. Darüber hinaus erhalten Sie in der Beitragsphase Steuervorteile, die Sie in der Rentenphase zu Teilen wieder zurückzahlen. Hier wird von einer Steuerverschiebung gesprochen. So weit, so gut!

Die Anzahl der vermittelten Verträge mit Garantie beläuft sich auf circa 80 Millionen. Alle können als ‚Legaler Betrug‘ betitelt werden. Produkte wie Riester, Rürup, betriebliche Altersvorsorge und Kapitallebensversicherung arbeiten mit der sogenannten ‚harten Beitragsgarantie‘. Ihr Geld wird im ‚Deckungsstock‘ angelegt. Dort muss Ihr Geld mündelsicher und damit risikoarm angelegt werden.

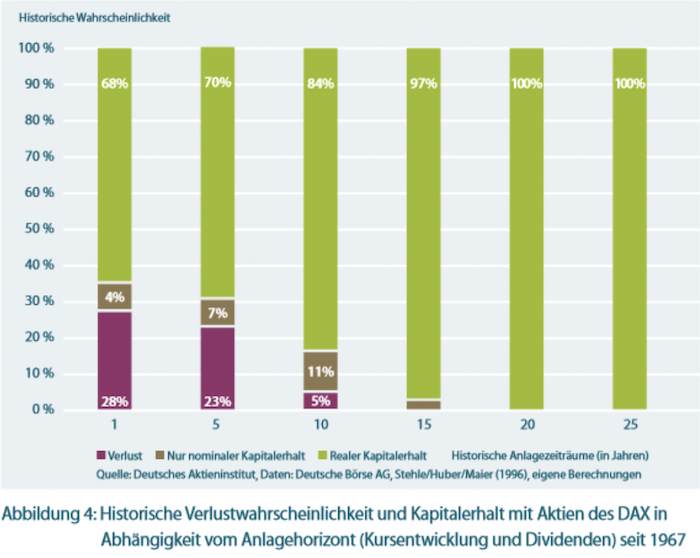

Als risikoarm werden in der Versicherungswelt Staatsanleihen der Industrienationen gesehen. Die garantierte Verzinsung liegt unter dem Inflationsniveau. Damit haben mündelsichere Anleihen ein sehr hohes Risiko für den Anlagehorizont einer Altersvorsorge.

Was hat es mit der Garantie auf sich?

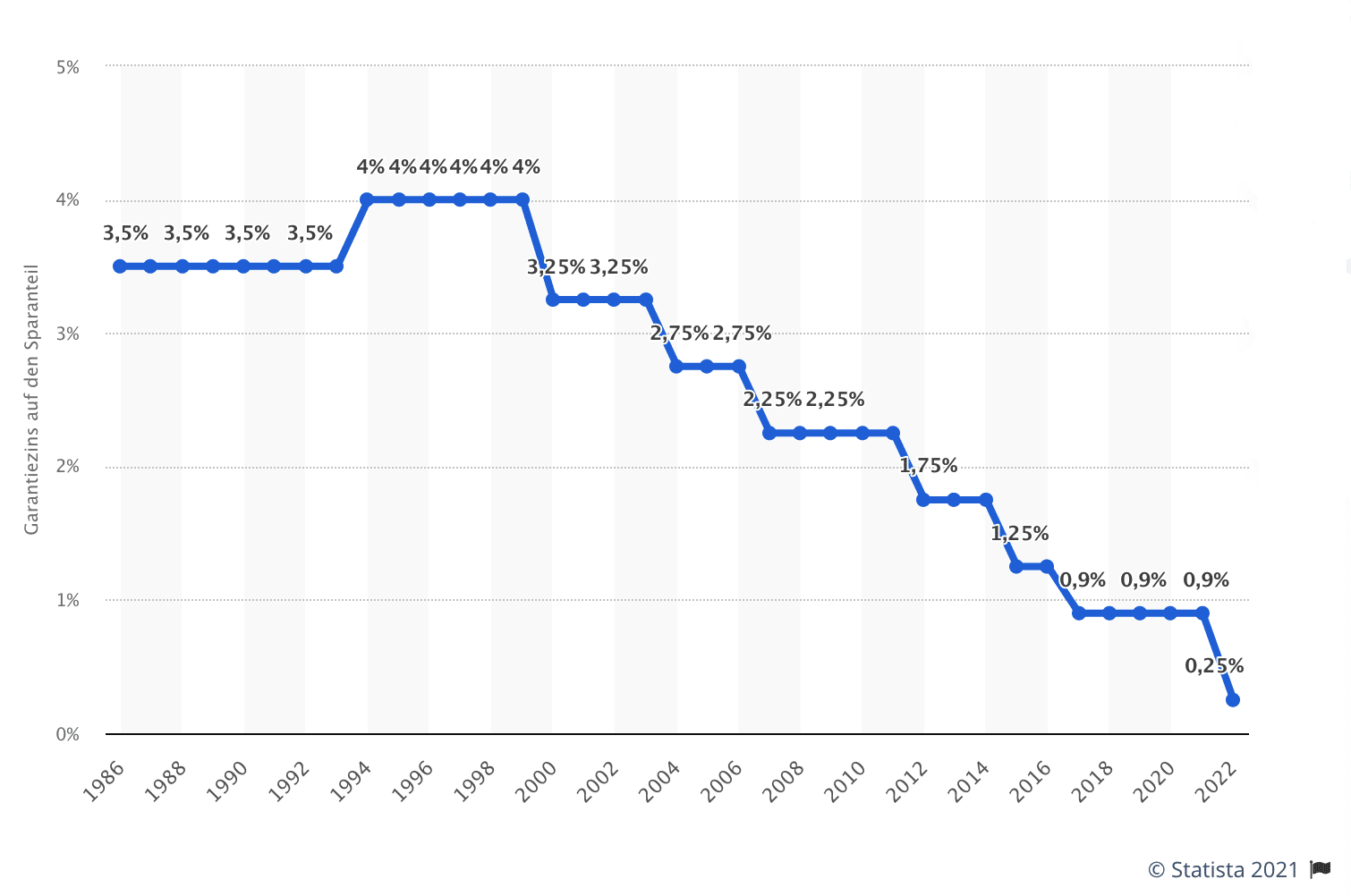

Die grundsätzliche Logik einer garantierten monatlichen Rente oder dem gesamten angesparten Kapital erscheint schlüssig bis verlockend. Der Garantiezins war um die Jahrtausendwende hoch. Er verschleierte die mit einem Garantieprodukt einhergehenden Nachteile gut.

Aktuell liegt die garantierte Verzinsung nahe null Prozent. Schließen Sie die Kosten des Versicherungsproduktes in die Berechnung ein, ist oft weniger garantiert als von Ihnen eingezahlt.

Vertraglich ist Ihnen vor allem der Rentenfaktor garantiert. Dies ist ein Wert in Euro pro 10.000,- Euro Vertragskapital. Er wird bei Vertragsbeginn festgeschrieben. Hierin liegt der gravierende Nachteil für Sie als Sparer.

Einerseits unterliegt der Rentenfaktor über die Garantie nicht der inflationären Anpassung. Damit ist Ihr gesamtes angespartes Kapital bereits bei Vertragsabschluss garantiert mehr als 50 Prozent weniger Wert. Denn Sie wissen ab Beginn, wie hoch Ihre Rente bei Renteneintritt sein wird.

Andererseits müssen Sie je nach Vertrag zwischen 95 und 105 Jahre alt werden, um über die Rentenzahlung an Ihr angespartes Kapital zu kommen. Wählen Sie alternativ die Auszahlung Ihres gesamten Kapitals, landen Sie im Spitzensteuersatz. Dies gilt für Verträge, die nach 2005 geschlossen wurden.

Welche Produkte sind betroffen?

Der Klassiker unter den Produkten mit ‚Legalem Betrug‘ ist die Kapitallebensversicherung. Der Verkaufsschlager der Versicherungswelt funktionierte bis in die 2000er Jahre hinein gut. Im Zuge des sinkenden Garantiezinses mussten Produkte her, die attraktiver erschienen. Zulagen und Steuereinsparungen boten sich als Verkaufsturbo an. Dies trifft auf die Basisrente oder Rüruprente, die Riesterrente und die betriebliche Altersvorsorge zu.

Sie können hohe Steuereinsparungen in der Beitragsphase mit diesen Produkten erzielen. Diese zahlen Sie zu Teilen in der Rentenphase wieder zurück. Man spricht hier von einer Steuerverschiebung. Darüber hinaus haben Sie keine bis wenig Flexibilität über Ihr angespartes Kapital.

All diese Produkte arbeiten mit dem klassischen Deckungsstock und über eine Garantie.

‚Legaler Betrug‘ – worin liegt er begründet?

Der ‚Legale Betrug‘ liegt in der rechtmäßig erlaubten Bildung von Stillen Reserven begründet. Dafür müssen Sie einen Blick ins HGB werfen. Auf europäischer Ebene gilt das Gleiche im IFRS.

Laut Handelsgesetzbuch gilt folgende Logik. Unternehmen und Kaufleute müssen nach den Grundsätzen ordnungsgemäßer Buchführung (GoB) arbeiten. Aus den GoB lässt sich das Vorsichtsprinzip ableiten, welches wiederum im Niederwertprinzip mündet. In diesem Prinzip begründet sich der ‚Legale Betrug‘.

Speziell Versicherer legen die Kundengelder aus Riesterrente und Co in festverzinslichen Wertpapieren (Staatsanleihen) an. Hier entstehen noch keine nennenswerten Überschüsse. Bis zu 30 Prozent der Gelder dürfen in Immobilien und Aktien angelegt werden. Über den langen Horizont entstehen in diesen Vermögenswerten hohe Gewinne und damit Überschüsse. Von Rechts wegen müssen Sie an den Überschüssen beteiligt werden. Nur tauchen diese nicht in der Bilanz auf.

Eine Immobilie wird buchhalterisch abgeschrieben, bis sie mit einem Erinnerungswert von einem Euro in den Büchern auftaucht. Die Spanne zwischen eben diesem einen Euro und dem realen Wert nennt sich Stille Reserve. Das Bilden von Stillen Reserven ist im HGB und IFRS erlaubt. Still sind diese Vermögenswerte vor allem, weil sie unter normalen Bedingungen nicht ausgewiesen werden.

Lösungsansatz

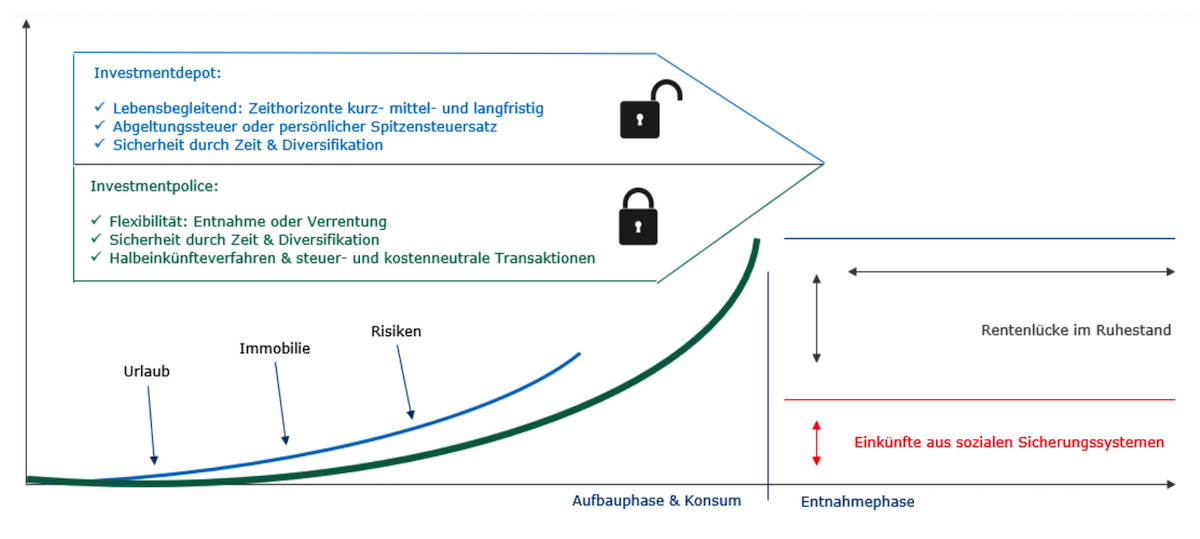

Betrachten Sie beide Phasen (Beitrags- und Rentenphase) einer Altersvorsorge, dann ist eine fondsgebundene Rentenversicherung ohne Garantie die beste Lösung (nachzulesen hier). Sie müssen jedoch berücksichtigen, dass sich ein derartiges Produkt nur über den langen Zeitraum rechnet. In allen anderen Fällen ist das Fondsdepot die bessere Lösung.

Auf diese Weise vermeiden Sie eine schlechte Verzinsung, legen Ihr Geld wirklich an, umgehen den ‚Legalen Betrug‘ und die Stillen Reserven der Versicherungsunternehmen.