Die Weihnachtsvorlesung zur Inflation von Herrn Prof. Dr. Dr. Hans-Werner Sinn vom 20.12.2021 veranlasste uns zu diesem Beitrag. Dieser ist dabei eng an die Vorlesungsinhalte angelehnt. Wir haben uns erlaubt, diese ein wenig einzukürzen und um den Bereich der Geldanlage in der Schlussfolgerung zu ergänzen.

Persönlich schätze ich Herrn Prof. Dr. Dr. Sinn sehr. Sein Scharfsinn und die detaillierten Analysen lassen Aufhorchen, geben Denkanstöße und mahnen – in diesem Fall – zur Sorge. Wieso die jetzige Situation als herausfordernd zu bewerten ist, leitet er sehr gut her.

Das Video ist hier verlinkt. Die Inhalte sind im Beitrag zusammengefasst.

Die Inflation und ihre Auswirkungen auf Geldanlagen! – das Wichtigste in Kürze

- Die Folgen der Finanz-/Immobilienkrise nach 2008 mit all den Anleihenkäufen der Zentralbanken und die Finanzierung der Pandemie und ihre Folgen haben die Geldmenge versechsfacht.

- Der gestiegenen Geldmenge allein wäre einfach entgegenzuwirken. Die Europäische Zentralbank könnte die Zinsen anheben und so Liquidität wieder abziehen. Die verringerte Nachfrage nach ’neuem Geld‘ würde die Inflation senken.

- Zwei Faktoren lassen diese Lösungen schwer erscheinen. Einerseits ist die Schuldensituation in vielen europäischen Ländern kritisch. Andererseits stecken die nationalen Banken in einer Liquiditätsfalle, weshalb die Geldmenge unter hohen Verlusten abfließen müsste.

- Realwertgesicherte Titel sind erforderlich, wenn Sie Ihr Vermögen erhalten wollen. Das Modell der vier klassischen Kapitalmärkte wird noch wichtiger zu berücksichtigen, um Gelder sicher anzulegen.

- Die Teile Ihres Vermögens, welche erst mittel- und langfristig zur Verfügung stehen müssen, sollten angelegt werden. Das kann in aktiven Investmentfonds oder passiven ETFs erfolgen. Als sicherheitsorientierte:r Anleger:In können Sie Mischstrategien wählen, die das Risiko eines Aktienmarktes stark reduzieren.

Wenn Sie mehr wissen möchten, lesen Sie gern weiter. Für alle weiteren Fragen und Anliegen nutzen Sie gern unser Kontaktformular.

Die wundersame Geldvermehrung

Die Geldmenge der Zentralbank im Euroraum (Fachtermini: M0 als Bargeld und Girokonten der Banken bei der Zentralbank) ist in der Zeit von 2008 bis 2021 von einer Billionen Euro auf sechs Billionen Euro angewachsen. Ende 2019 und damit vor dem Beginn der Pandemie lag die Geldmenge bei 3,2 Billionen Euro.

Besonders wichtig ist dabei zu erwähnen, dass der Geldüberhang im dritten Quartal 2021 bei 4,9 Billionen Euro lag im Vergleich zum Juni 2008. Für ein mögliches Inflationsszenario ist dieser Fakt entscheidend. Dies bedeutet, dass zwei Drittel des Geldes bei den nationalen Banken auf den Einlagekonten beim Eurosystem liegt.

Die Geldmenge bei den nationalen Banken (M1 als Bargeld und Sichteinlagen bei Banken) liegt dagegen lediglich bei 1,1 Billionen Euro. Wegen der Differenz zwischen M0 und M1 spricht Herr Prof. Sinn von der Liquiditätsfalle bei den nationalen Banken.

Im Vergleich zur USA ist im Euroraum die Geldmenge fast doppelt so stark gestiegen.

Dabei könnte die Europäische Zentralbank doch einfach die Zinsen anheben, das viele Geld wieder einsammeln und der Inflation entgegentreten. So einfach ist es leider nicht. Die Europäische Zentralbank hat sich ihrer Handlungsmöglichkeiten selbst beraubt. Die Bremse einer Inflation ist defekt.

Die Zerstörung der Inflationsbremse

Die Geldpolitik der Europäischen Zentralbank dient der Inflationssteuerung. Die Inflation ließ in den letzten Jahren lange auf sich warten. Somit blieb die Geldpolitik – mit einem sehr niedrigen Leitzins und dem groß angelegten Kauf von Staatsanleihen – locker. Diese beiden Elemente der Geldmengensteuerung führen zu zwei Tatbeständen.

- Die Schuldenstaaten wollen keinen Zinsanstieg. Würden diese auch nur leicht steigen, wäre eine Neuverschuldung schnell zwei bis dreimal so teuer.

- Der zweite Grund ist nicht trivial. Die nationalen Banken kämen in Schwierigkeiten. Der Rückverkauf der Staatsanleihen an die Europäische Zentralbank würde die Kurse der Anleihen absinken lassen und zu einem Verlust in den Bilanzen der Banken führen. Die Eigenkapitaldecke der Banken ist in der Regel gering, sodass diese in Schwierigkeiten kommen würden.

Nach dem Beginn der Käufe der Staatspapiere stiegen deren Kurse, weil die Zentralbank die Nachfrage danach künstlich erhöhte. Ausschüttungen führten zu realen Gewinnen. Das weitere Kapital flüchtete in Aktien und Immobilien. Um die Tragweite des Problems zu verstehen, versinnbildlichen wir uns noch einmal die Zahlen. Die Zentralbank hat nahezu 4,9 Billionen Euro an Staatsanleihen aufgekauft. Das sind 4.900 Milliarden Euro. Hier zeigt sich die gesamten Schwierigkeit und die Herausforderung für die Europäische Zentralbank.

Die beiden Inflationsbremsen (Steigerung der Zinsen und Rückkauf der Staatsanleihen) dürften nur bei einem sehr radikalen Kurs der Europäischen Zentralbank zum Zuge kommen. Die Folgen wären Zahlungsschwierigkeiten bei Staaten und nationalen Banken.

Die Inflation lässt sich also schwierig abbremsen. Woher kommt sie eigentlich?

Die Anstoßeffekte einer Inflation

Ausgelöst wird die Inflation durch einen Überhang der Nachfrage über das Angebot. Die lockere Geldpolitik allein ist nicht ursächlich für eine Inflation; sie erschwert nur das Abbremsen selbiger.

1. Die Flucht in das Betongold (Immobilien): Seit vielen Jahren steigen die Preise der Bestandsimmobilien. Folglich wurden immer mehr Neuimmobilien gebaut, anstatt teurer Altbauten zu erwerben. Die Bauindustrie erlebte einen gewaltigen Wirtschaftsboom. Die hier entstandene Inflation zählt nicht zur Konsumgüterinflation.

Produktionsfaktoren wie Arbeitskräfte und Material wurden anderen Sektoren der Wirtschaft entzogen. Dies führte zu Preissteigerungen bei verschiedensten Vorprodukten und das eben auch in ganz anderen Wirtschaftszweigen als in der Bauindustrie.

2. Die Finanzierung der Staaten und der EU mit billigen EZB-Krediten: Der Anreiz für billige Schulden war und ist sehr groß. Weil auch die Erwartung groß war und ist, dass die Politik des günstigen Geldes lange Bestand haben wird.

Staatsverschuldung bedeutet Dampf im System. Der Staat entzieht dem Privatsektor keine Steuern, um das Geld anderswo zu verausgaben. Er nimmt scheinbar niemandem etwas weg und gibt dabei Geld aus. Er finanziert Sozialleistungen oder kauft Autobahnen beziehungsweise lässt diese bauen. Somit entsteht eine gesamtwirtschaftlich hohe Nachfrage nach verschiedensten Gütern.

3. Lockdown und Quarantäne: Die Pandemie grassiert noch immer. In Folge dessen werden Firmen und vor allem Häfen geschlossen. Hier wird es wichtig und kritisch! Viele Vorprodukte, die wir Europäer für unsere Endprodukte benötigen, kommen mittels Containerschiff aus den Schwellenländern China oder Indien. Häfen sind teilweise durch Quarantänemaßnahmen blockiert. Schiffe müssen zwei Wochen auf See warten bevor sie in den Häfen ihre Ladung löschen und aufnehmen dürfen. Dies führt zu einer Angebotsverknappung in Europa.

Die Inflation ist schon mit großer Macht zugange

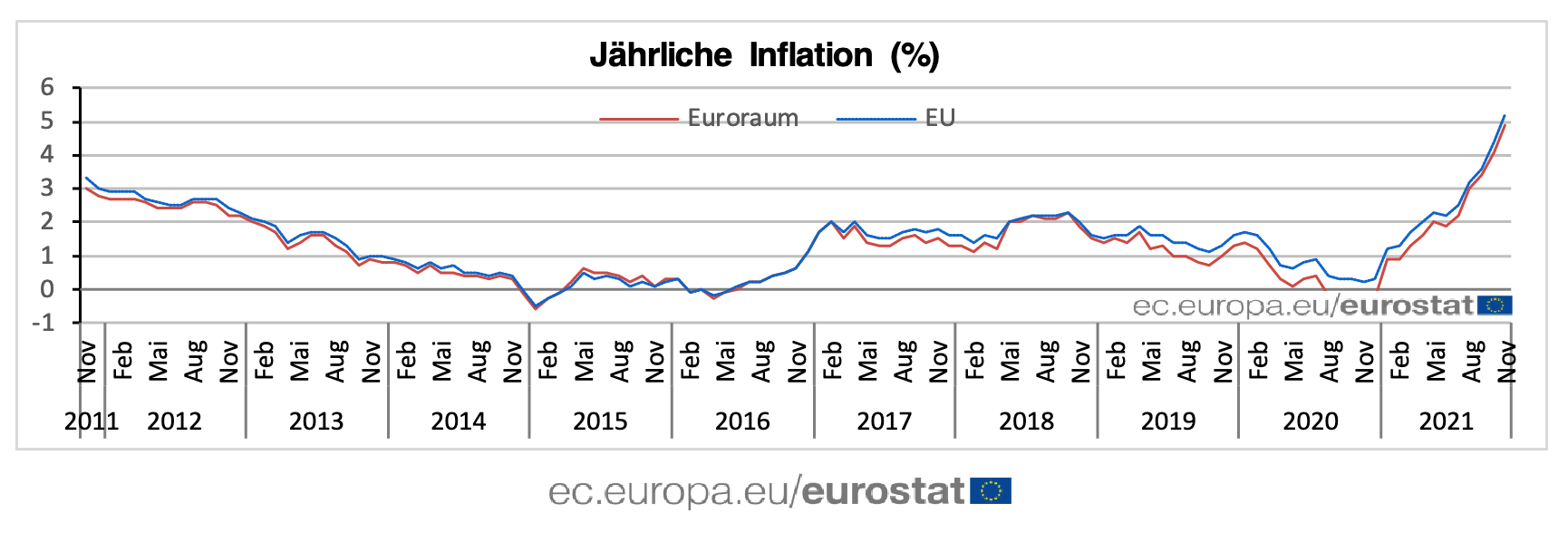

Nach aktuellen Daten von Eurostat liegt die Inflation im Euroraum bei 4,9 Prozent; in Deutschland etwas höher bei 5,2 Prozent; in den USA bereits bei 6,9. Die Absenkung der Mehrwertsteuer in Deutschland wird einen Einfluss auf die Inflation haben. Dieser ist als gering einzustufen.

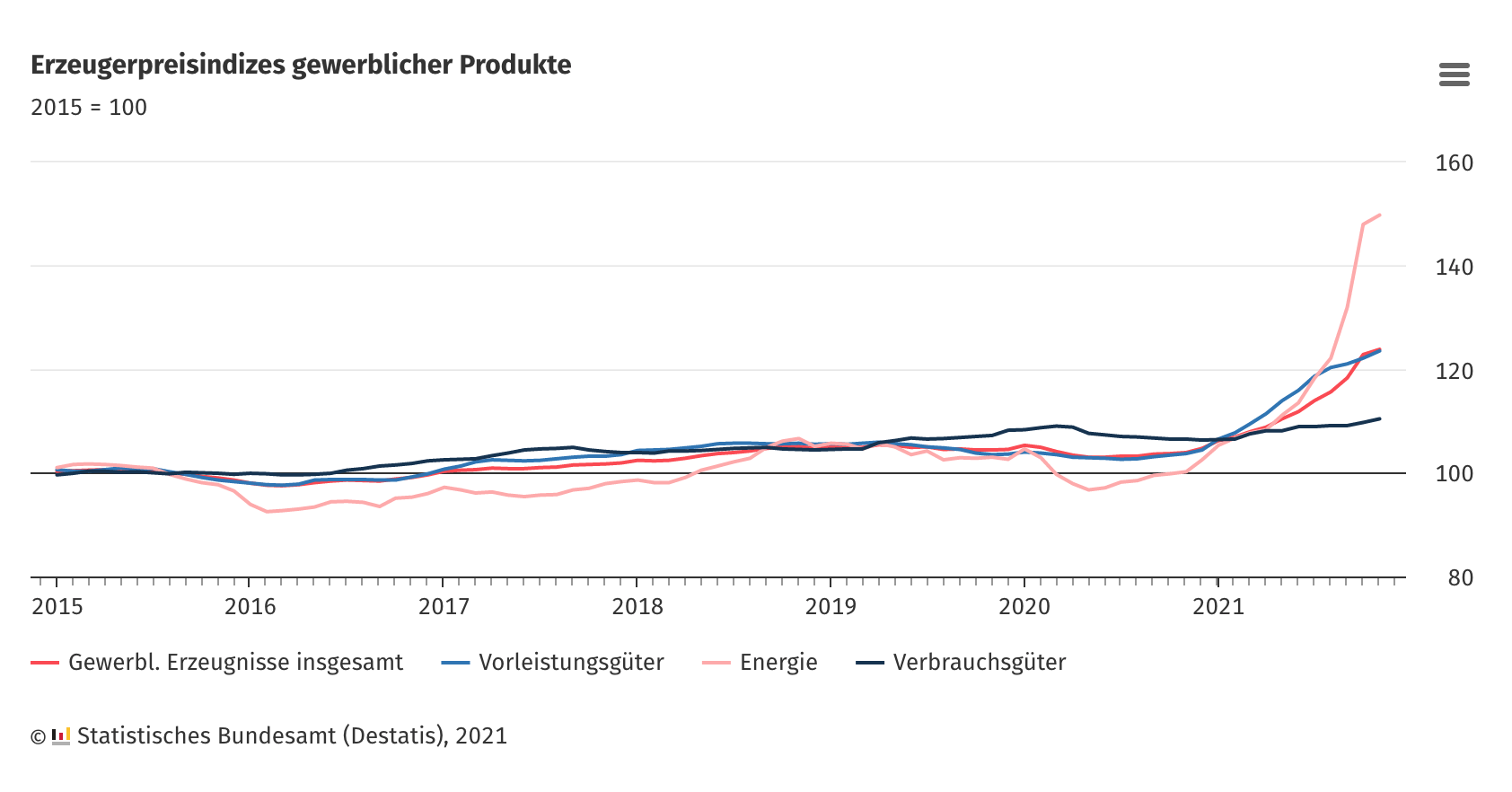

Manche mögen die aktuelle Inflation noch zu den temporären Objekten zählen. Noch deutlicher wird es, wenn wir auf einen anderen Preisindex schauen. Das ist der, der gewerblichen Erzeugerpreise.

Was gewerbliche Erzeugerpreise sind, lässt sich am Besten am Konsumgüterpreisindex beschreiben. Die ’normale‘ Inflation wird an den fertigen Endprodukten gemessen, die an uns Konsumenten:Innen gehen. Bis ein Produkt im Verkauf landet, gibt es in der Regel viele Zwischenprodukte. Die Inflation dieser Zwischenprodukte wird durch die gewerblichen Erzeugerpreise erfasst. Am kurzen Ende ist diese signifikant.

Die gewerblichen Erzeugerpreise sind im Vergleich zu 2020 stark gestiegen.

- Schweiz 3,4 Prozent

- Frankreich 14,9 Prozent

- Deutschland 17,5 Prozent

- Italien 25,3 Prozent

- Niederlande 27,7 Prozent

Die Inflation ist präsent. Noch zeigt sie sich nicht in den Endprodukten. Das Statistische Bundesamt liefert leicht andere Daten. Im Kern trifft es den selben Tatbestand. Seit 1951 lagen wir nicht mehr bei einem so hohen Inflationswert.

Wenn das Angebot bereits verknappt ist und die Firmen nicht liefern können, dann ergibt es keinen Sinn, die Nachfrage mit Schulden zu stimulieren. Diese Schuldenpolitik ist inflationär.

Die ökonomischen Gefahren der Inflation

Eine Inflation ist eines von wenigen Mitteln eines Staates für die Entschuldung. Nichtsdestotrotz birgt sie gravierende Gefahren für Wirtschaft und Bürger:Innen.

- Lohnbezieher, Rentner und Sozialleistungsbezieher verlieren Realeinkommen.

- Sparguthaben, Bausparverträge, Riester-Renten, Basis-Renten, betriebliche Altersvorsorgen und klassische Lebensversicherungen werden entwertet.

- Langfristige Festzinskontrakte (Kredite, Anleihen) sind mit beidseitigem Risiko behaftet, langfristige Investitionen werden reduziert.

- Scheingewinn- und Scheinzinsbesteuerung reduzieren die Investitionen nochmals.

- Die heimliche Progression belastet die mittleren Einkommen.

Beschwichtigungspolitik der EZB

Die Europäische Zentralbank definierte am Vorbild der deutschen Bundesbank im Maastricher Vertrag das vorrangige Ziel der Preisstabilität. Seit damals wird das Ziel immer wieder schleichend uminterpretiert. Noch 1998 sollte die Inflation unter zwei Prozent betragen. 2003 beschloss der Rat der Europäischen Zentralbank die Senkung auf unter zwei Prozent, aber nahe bei zwei Prozent. 2011 hieß es dann Erhöhung auf unter zwei Prozent, aber nahe bei zwei Prozent. Der Rat entschied sich 2021 für ein symmetrisches Inflationsziel von zwei Prozent. Die derzeitige Chefin der Europäischen Zentralbank Christine Lagarde ließ verlauten, dass zwei Prozent Inflation keine Obergrenze mehr sei.

Die Selbstverstärkungseffekte: Inflation in Wellen

Lohn-Preis-Spirale: In Folge einer Inflation werden Gewerkschaften Lohnerhöhung fordern und auch bekommen.

Inflationserwartungen: Der Glaube an eine steigende Inflation führt zu Vorziehkäufen.

Planung von Unternehmen: Es gibt geplante Preiserhöhungen im Handel, bei Dienstleistern, im BauGewerbe und beim verarbeitenden Gewerbe. Firmen wollen die Preise erhöhen.

Weitere Inflationsschübe schon absehbar

1. Anhebung des Mindestlohns um 25 Prozent von 9,60 Euro auf zwölf Euro und das aus legitimen Gründen.

2. Versteckte Verschuldung der neuen Koalition: Kreditaufnahme durch bestehende staatliche Gesellschaften; Streckung der Tilgung durch Anpassung an EU Regeln; Nachtragshaushalt für Klimazwecke

3. Dollar-Euro-Zinsdifferenzial: Die Zinsen für Staatsanleihen mit einer zehnjährigen Laufzeit sind in Deutschland seit Mitte 2019 negativ. Für die gleichen Staatspapiere liegt der Zins in den USA bei knapp unter zwei Prozent. Diese Differenz führt dazu, dass Anleger nach Amerika laufen. Durch den Tausch der Gelder in Dollar wird diese Währung stärker nachgefragt. Der Dollarkurs geht hoch; der Eurokurs runter. Somit werden Importe teurer und führen zu einer importierten Inflation.

4. Rentner produzieren nichts, wollen aber konsumieren. Die demographische Entwicklung in Deutschland führt dazu, dass sich die Generation der Babyboomer in den kommenden Jahren zur Ruhe setzt. Die Nachfrage steigt und führt somit zu einem inflationären Grundszenario in den nächsten Jahren.

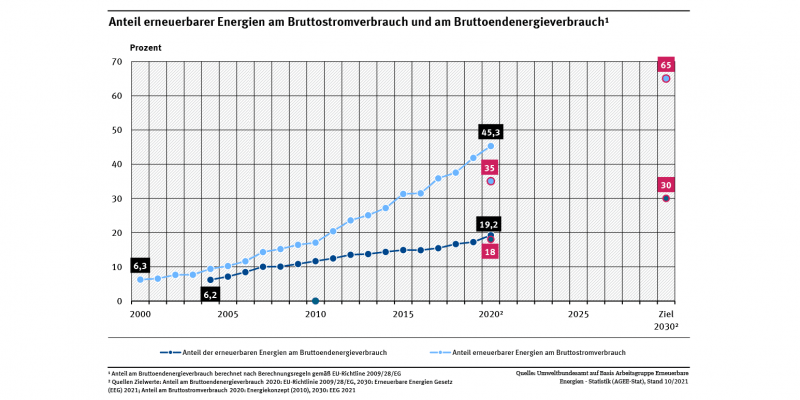

5. Die Energiewende wird die Produktionskosten und die Inflation vorantreiben. Bei der Endenergiestruktur 2020 machen erneuerbare Energien 17 Prozent des gesamten Energiebedarfes neben Raumwärme, Warmwasser, Prozesswärme und Verkehr aus. Es ist ein ambitioniertes Ziel in den verbleibenden 24 Jahren bis 2045 die 83 Prozent zu liefern, wenn wir uns bewusst machen, dass es bis dato 20 bis 30 Jahre gedauert hat, die 17 Prozent zu erreichen.

Schlussfolgerungen für die Geldanlagen

Sollten sich die oben beschriebenen Punkte zur Inflation auch nur zum Teil bewahrheiten, wird es deutliche Auswirkungen auf Ihre Geldanlagen haben. Summa summarum bleiben von den vier klassischen Kapitalmärkten nur zwei übrig, die sinnvoll erscheinen. Das sind der Immobilien– und der Aktienmarkt.

Der Geldmarkt wird mit Giro- und Tagesgeldkonto für den Notgroschen herhalten können. Ferner muss kurzfristig benötigte Liquidität dort vorgehalten werden.

Im Anleihenmarkt können wir Staats- oder Unternehmensanleihen vorfinden, die in defensiven Mischstrategien hilfreich sind. So kann das Risiko eines Aktienmarktes reduziert werden. Als alleinige Anlage kommen Anleihen nicht in Frage.

Realwertgesicherte Vermögenswerte sind das Credo. Immobilien und Aktien sind realwertgeschützt. Aktien sind sogar Inflationsgewinner. Ein Großteil der Firmen sind nominal verschuldet. Durch eine erhöhte oder hohe Inflation sinkt der Grad der Verschuldung was sich wiederum positiv auf die Aktienkurse auswirkt.

Emotional wird Betongold in Deutschland übergewichtet. Eine Immobilie lässt sich anfassen. So lang diese aus Fremdkapital finanziert wird, ergibt es ganz klar Sinn einen Teil Ihres Vermögens darauf zu verteilen.

Aktien als Teile von Unternehmen dagegen sind abstrakter. Sie sind das fungibelste (handelbarste) Element von einer Wirtschaft. Deswegen schwanken sie teilweise stark und wir als Anleger:Innen müssen das aushalten. Die Argumente der Flexibiltät und der Inflationsgewinner sprechen klar für einen großen Teil des Vermögens in dieser Anlageklasse. Und wie immer ist cash immer noch king!