Zusammenfassung

Ist eine Altersvorsorge wie bspw. die Riester-Rente, die Rürup-Rente oder eine Fondspolice für die Rente die Richtige? Die Vielfalt in diesem Produktsegment ist groß. Das macht es auf den ersten Blick schwierig, die richtige Wahl zu treffen. Rürup, Riester, betrieblicher Altersvorsorge oder Fondspolice? Muss es dabei immer ein Versicherungsprodukt sein? Weiterhin sollten wir den richtigen Berater finden?

Dieser Beitrag soll Ihnen einfache Werkzeuge an die Hand geben. Dadurch bekommen Sie einen detaillierten Eindruck. Darüber hinaus werden Sie Verweise auf Sekundärliteratur finden, welche in meinem Beratungsalltag eine Rolle spielen. Es soll Ihnen ebenfalls einen Eindruck vermittelt werden, welche fachliche Tiefe ein Berater mitbringen sollte. Abschließend beantworten wir die Frage, ob die Altersvorsorge mittels ETF-Sparplan ins Depot ausreichend ist. Oder ist evtl. doch die Fondspolice ein guter Weg?

Nutzen Sie unseren Newsletter, um über aktuelle Finanzthemen informiert zu bleiben. Melden Sie sich einfach an!

Haben Sie Fragen, Anmerkungen oder konkrete Anliegen, nutzen Sie gern unser Kontaktformular. Wir melden uns umgehend bei Ihnen.

Herausforderung

Beginnen wir mit einer Erkenntnis für den Bereich der Altersvorsorge. Diese ist gleichzeitig als wichtiger Hinweis zu verstehen, weil er die Annäherung an dieses Thema einfach macht.

Seit nunmehr über zehn Jahren befinden wir uns in einem Umfeld niedriger Zinsen. Sogar Negativzinsen von vielen deutschen Hausbanken wirken mittlerweile auf unsere Ersparnisse. Direkt merken wir das auf dem Tagesgeldkonto. Diese Entwicklung hat ebenso massiven Einfluss auf Versicherer im Allgemeinen und Altersvorsorgeprodukte im Speziellen. In die Gruppe der letztgenannten zählen alle Garantieprodukte, die mit einem garantierten Zins (sog. Höchstrechnungszins) Kundengelder anlegen. Das sind Rürup, Riester, betrieblicher Altersvorsorge und die Kapitallebensversicherung. In der Vergangenheit waren diese Altersvorsorgeprodukte vielleicht mal gute Anlageprodukte. Sie sind es längst nicht mehr. Unzählige Berater in der Finanzdienstleistung sehen leider nur die Vorteile dieser Produkte und vermitteln Sie schlussendlich.

Erkenntnis des Tages: Das Niveau des Leitzinses der EZB wird wohl auch noch auf Jahre hin niedrig bleiben!

Folgerung

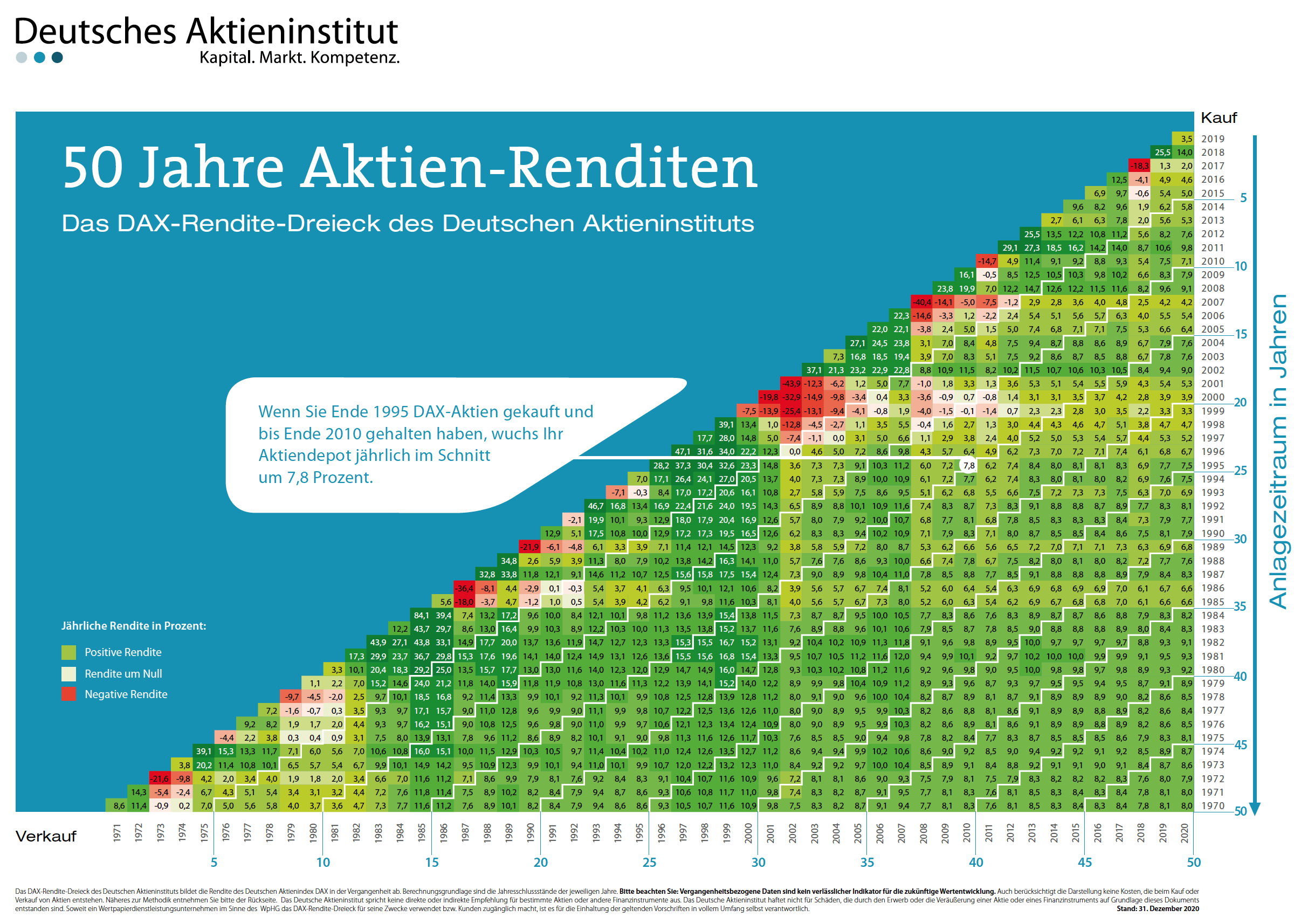

Damit Sie Ihre Fondspolice zukunftsfähig gestalten, sollten Sie unmittelbar in die Finanzmärkte investieren. Das scheint riskant zu sein? Ganz im Gegenteil! Wie sich der Grafik vom Deutschen Aktieninstitut entnehmen lässt, sind breit investierende Aktienanlagen auf lange Sicht sicherer als jedes Garantieprodukte. Rechnen wir die Inflation ein, erwirtschaften Riester-Rente, Basisrente und betriebliche Altersvorsorge einen garantierten Verlust. Ausnahmen bestätigen dabei wie immer die Regel. Neben dem Wertverlust des Geld wirkt auch das Verwahrentgelt auf unser Vermögen.

Und: Es gibt sie; die sehr gute Lösung für Ihre Geldanlage und Ihre Altersvorsorge im Jahr 2021!

Wir werden im Einzelfall prüfen müssen, um welches Produkt es sich handelt und worin Ihr Geld investiert wird.

Der folgende Abschnitt beschäftigt sich eingehend mit den verschiedenen Produkten. Jedes davon bringt gewissen Eigenschaften mit. Wir werden beleuchten, welche Konsequenzen es jeweils hat.

Die Theorie in aller Kürze

Gemäß des Alterseinkünftegesetzes aus 2005 unterscheidet der Gesetzgeber zwischen drei Altersvorsorgearten. Es gibt die Basisversorgung mit der Gesetzlichen Rentenversicherung und der Rürup-Rente. Die Zusatzversorgung kommt mit der Riester-Rente und der betrieblichen Altersvorsorge daher. Private Altersvorsorgen bzw. die Fondspolice werden in der dritten Kategorie zusammengefasst. Viele Berater von Banken und Versicherern preisen hauptsächlich Riester und Rürup an.

Die verschiedenen Arten der Altersvorsorge bringen jeweils eigene Produktmerkmale mit. Diese lassen sich mit den folgenden Fragen am besten zusammenfassen:

- Wie flexibel bzw. verfügbar soll das angesparte Kapital sein?

- In welchem Rahmen lässt sich das Vermögen in einer Altersvorsorge vererben?

- Wie sehen steuerliche Vor- und Nachteile in der Anspar- und Auszahlungsphase aus?

- Können Sie selbst bestimmen in welche Anlage das Geld fließt? Welche Verzinsung können Sie erwarten?

In der finalen Gestaltung der Altersvorsorgeprodukte haben Versicherer einen geringen Spielraum. Steuerliche Merkmale bringen die Produkte von ihrer Art her mit. Auch der Rahmen der späteren Verfügbarkeit des Kapitals steht in vielen Fällen fest. Größere Variationen gibt es bei den Produktkosten. Der gravierenste Unterschied besteht in der zu erwartenden Rendite der Geldanlage selbst. Ein Blick ins Detail und ein Produktvergleich sind in vielen Fälle notwendig.

Problemfälle: Garantie und Rente bei Riester und Rürup

Garantie

Um diese beiden Begriffen soll es nun gehen. Betrachten wir zunächst die Garantie. Die meisten Altersvorsorgeprodukte garantieren ihren Kunden das eingezahlte Geld. Spricht der Versicherer eine Garantie aus, bestimmt der Gesetzgeber wie das Geld angelegt werden muss. Dieses muss ’sicher‘ investiert werden. Der Berater wird dies als Verkaufsargument nutzen. Sicherheit kann das Versicherungsunternehmen nur über den klassischen Deckungsstock gewährleisten. Liegen Kundengelder erst einmal darin, hat der Versicherer einen großen bilanziellen Gestaltungsspielraum.

Zu Garantieprodukten hat das Hamburger Landesgericht (AZ: 74 047 / 83, LG Hamburg) bereits 1983 geurteilt. Darin wurde bestätigt, dass Produkte, die eine Beitragsgarantie aussprechen, mit ‚legaler Betrug‘ betitelt werden dürfen.

Somit wurde bereits damals die sinnvolle Geldanlage bei derartigen Produkten abgesprochen. Was früher die Kapitallebensversicherung war, sind heute Riester-Rente, Rürup-Rente (Basisrente) und betriebliche Altersvorsorge. All diese Produkte arbeiten mit einer harten Beitragsgarantie. Damit ist das bilden von stillen Reserven erlaubt. Viele Berater wissen dies nicht und/oder es ist ihnen egal, welche Folgen diese Art Altersvorsorge für uns Kunden mitbringen.

Das Bilden von stillen Reserven ist der legale Betrug. Bereits 1983 bestätigte das Landgericht Hamburg diesen Fakt. Bis in die 2000er Jahre hinein hat das niemand interessiert, weil die Garantieverzinsung noch ansprechend hoch war. Ab 2022 werden solche Produkte mit garantiert 0,25% vor Kosten und vor Inflation verzinst. Die Überschüsse kommen nie beim Kunden an. Betrachten wir kapitalgedeckte Altersvorsorgeprodukte finanzmathematisch, sind diese ein reines Minusgeschäft. Sie sind nur für eine Seite gut: für Berater/Bank/Versicherer. Der Kunde hat davon nichts. Weiter haben neuerdings Negativzinsen auch Auswirkungen auf Versicherer. Die negativen Folgen geben diese an die Endverbraucher weiter.

Es gibt sie noch: die sinnvollen Anlageprodukte! Zum Beispiel das Depot oder die Fondspolice.

Sollten Sie Riester, Rürup, bAV oder KLV ihr Eigen nennen dürfen oder vor einer Kaufentscheidung stehen, lassen Sie uns sprechen. Buchen Sie sich direkt einen Termin! Oder tragen Sie sich gern in das unten angeführte Kontaktformular ein. Wir melden uns bei Ihnen!

Rente

Flexibilität und Verfügbarkeit sind zwei hervorragende Eigenschaften für die eigenen Geldanlage! Flexibel kann eine Altersvorsorge in der Erwerbsphase hinsichtlich Anpassung oder Pausieren der Beiträge sein. Verfügbar sollte das Gesamtkapital im Ruhestand sein. Flexibilität bringen die verschiedensten Verträge mit sich. Die größte Herausforderung im Bereich der Altersvorsorge liegt darin, den Gesamtbetrag mit 67 Jahren nicht in eine gleichmäßige Zahlung (sprich: Rente) überführen zu lassen. Nur leider funktioniert jede Riester-Rente (30%ige Kapitalentnahme kommt später) und Rürup-Rente genau so. Was ist die Folge, wenn eine Riester-Rente, eine Rürup-Rente oder eine betriebliche Altersvorsorge das angesparte Kapital in einer Rente auszahlen? Nur wenige Berater am Finanzmarkt weisen darauf hin.

1. In der Regel ist eine Rentengarantiezeit vereinbart. Für diese bspw. zehn Jahre wird die Rente auf jeden Fall gezahlt; unabhängig davon, ob Vertragsinhaber:in noch lebt oder nicht. Stirbt die Person innerhalb dieser Zeit, wird die Rente die verbleibende Zeit an Erben ausgezahlt. Danach verbleibt der Rest als Sterbegewinn bei dem Versicherungsunternehmen.

2. Jedes Unternehmen in Deutschland muss gemäß HGB (siehe GoB: Grundsätze ordnungsgemäßer Buchführung) vorsichtig kalkulieren. Ein Versicherer hat nun das Risiko, dass der Sparer sehr alt wird. Dabei orientiert sich ein Versicherer nicht an den Sterbetafeln des Statistischen Bundesamtes. Weil vorsichtig kalkuliert werden muss, wird eine Lebenserwartungen von im Schnitt 95 Jahren angenommen. Auf dieses Alter werden nun die monatlichen Renten berechnet.

3. Das gesparte Vermögen muss nun länger ‚gestreckt‘ werden. Dies passiert in dem eine verringerte Rentenhöhe an die betreffende Person ausgezahlt wird. Mathematisch korrekt, müssen noch Steuerabgaben, Inflation und eine magere Rendite von bspw. 2% eingerechnet werden. So ist das Alter bis das eingezahlte Geld wieder beim Sparer ist, nicht erreichbar.

Das Restvermögen verbleibt beim Versicherer und nennt sich Sterbegewinn des Unternehmens.

Details zum Altersvorsorgevergleich

1. Ebene: Gesetzliche Rentenversicherung und Rürup-Rente

- 2021 mindern 92% der Beiträge bis 20.000,- € das zu versteuernde Einkommen

- 81% der ausgezahlten Renten erhöhen in 2021 das zu versteuernde Einkommen

→ Der Steuervorteil aus der Einzahlungsphase ist gar kein Vorteil. Es findet eine Steuerverschiebung statt. Die Steuereinsparungen in der Erwerbsphase sind sehr gut. Die steuerlichen Nachteile ab 2040 sind auch groß. Wollen Sie jetzt Steuern sparen, kann das eine gute Lösung sein. Wenige Anbieter lassen eine investmentorientierte Anlage zu. - In der Auszahlungsphase findet eine Verrentung des Kapitals statt.

→ Sie müssen sehr alt werden, damit sich die Rentenzahlung lohnt. Ein Verfügen über Ihr Geld ist nicht möglich. Vererben können Sie eine Rürup-Rente ebenso nicht. Vielen Beratern ist das nicht bewusst.

2. Ebene:

Betriebliche Altersvorsorge

- Die häufigste Form der Betrieblichen Altersvorsorge ist die Direktversicherung. Dabei bietet eine bAV sehr gute Verkaufsargumente. Sie zahlen die Beiträge aus Ihrem Brutto. Dadurch sparen Sie Steuern und Sozialabgaben. Darüber hinaus sind Arbeitgeber verpflichtet 15% selbst zuzuzahlen. Das klingt zu gut um wahr zu sein. Welche Folgen bringt diese Produktart mit sich?

→ Sie sparen Sozialabgaben. Dadurch verringern sich die Beiträge in die Gesetzliche Rentenversicherung und die gesetzliche Rente reduziert sich.

→ Die Mitnahme (Portabilität) zu einem neuen Arbeitgeber ist nur vereinzelt möglich. - In der Rentenphase erhöht die gesamte Rente das zu versteuernde Einkommen. Und es müssen Sozialabgaben entrichtet werden. Es findet also auch hier eine Steuerverschiebung statt nebst dem, dass die gesetzliche Rente geringer ausfällt.

→ Das Geld wird nicht angelegt. Für Arbeitnehmer ist es ein reines Garantieprodukt. Verfügen können Sie nur einmalig bei Rentenbeginn. Auf Grund der vollen Steuerlast wird dies selten gemacht. - Die Möglichkeit den Vertrag beim neuen Arbeitgeber fortzuführen, ist stark eingeschränkt. In der heutigen Zeit mit Arbeitsplatzwechseln aller fünf Jahre, ist die bAV sehr teuer und unflexibel.

- Einzig GGF (Gesellschafter Geschäftsführer) haben die Möglichkeit, das Kapital richtig anzulegen. Für diese kann es interessant sein.

- Die Riester-Rente verspricht mit Steuerersparnissen, Grundzulagen von 175,- € und Kinderzulagen von 300,- € die eierlegende Wollmilchsau. Nur leider ist die Riester-Rente mit das schlechteste Altersvorsorge- und Anlageprodukt in Deutschland. Berater vermitteln dieses Produkt gern, weil auch die Zulagen in die Provision einfließen.

→ Durch die nachgelagerte Besteuerung findet auch hier eine Steuerverschiebung statt. - Verdienen Sie bereits durchschnittlich oder mehr in Deutschland rechnet sich dieses Produkt durch die Eigenbeiträge nicht mehr.

→ Ausnahme: Eine alleinerziehende Person mit geringem Einkommen und zwei Kindern und mehr, kann für fünf Euro im Monat die vollen Zulagen mitnehmen. Das macht die Produktart nicht besser. Denn: Verfügen können Sie über das Geld nur zu 30% bei Renteneintritt. Ansonsten müssen Sie sehr alt werden, um an das Geld zu kommen. - Die Kosten sind sehr hoch. Rentabel ist es nicht. Von den Fonds-Riester-Verträgen der DWS und Union ist klar abzuraten.

3. Ebene:

Private Altersvorsorge

(Fondspolice)

- Die Kapitallebensversicherung findet in den hiesigen Betrachtungen keine Rücksicht. Dieses Produkt ist wie oben beschrieben veraltet. Es bringt die gleichen Produkteigenschaften wie Riester mit. Lediglich die steuerlichen Vorteile und die Zulagen entfallen.

- In sehr vielen Fällen ist eine Fondspolice genau die richtige Wahl. Es gibt zwei Gründe, wieso um eine Geldanlage ein Versicherungsprodukt Sinn ergibt. Einerseits lässt sich mit einer Fondspolice die Kapitalertragssteuer umgehen, weil diese in einen Versicherungsmantel nicht anfällt. Andererseits erwirbt man das geltende Recht aus dem Jahr, in dem der Vertrag geschlossen wurde. So haben rechtliche Änderungen hinsichtlich des Steuerrechts, des Sozialrechts oder weiterer Rechtsbereiche keine Auswirkungen auf diesen Teil des Vermögens. Diese beiden Eigenschaften erwerben Sie mit Versicherungsmantel.

→ Für viele Altersklassen ist die Fondspolice richtig. - Nur über die Anlage am Kapitalmarkt lässt sich eine sehr gute Rendite erwirtschaften. Im aktuellen Niedrigzinsumfeld ist dies fasst alternativlos.

→ Sie haben in der Beitragsphase keine steuerlichen Vorteile. Die Besteuerung in Ihrer Rentenphase ist flexibel wählbar, weil Sie bestimmen wann es Ihnen zu fließt. - Das volle Verfügungsrecht gilt bis zu Ihrem 90. Lebensjahr und Ihr Vermögen bleibt investiert. Auch nach Rentenbeginn können Sie in einer Fondspolice jederzeit Kapital entnehmen.

→ Mögliche Erben sind zu jeder Zeit frei bestimmenbar.

Altersvorsorge: Depot vs. Fondspolice

Wie Sie Altersvorsorge betreiben, könnte fast egal sein. Wichtig ist die wirkliche Anlage Ihres Kapitals. Und in erster Linie spielt es keine Rolle, ob Sie dabei passiv oder aktiv investieren. Entscheidend ist, dass Sie investieren! Suchen Sie sich den passenden Berater, mit dem Sie richtig investieren.

Der Anlagehorizont bis zum Ruhestand ist meist größer als 20 Jahre. Außerdem ist der lange Zeitraum für eine Aktienanlage geeignet. Im berechneten Beispiel spart eine 32-jährige Person fürs Alter. Das könnte er/sie über das Depot oder über eine fondsgebundene Altersvorsorge machen. Beide Szenarien lassen sich sehr gut vergleichen. Das Ergebnis ist eindeutig. Die Fondspolice hat klar die Nase vorn. Lassen Sie mich dies Ihnen kurz erläutern.

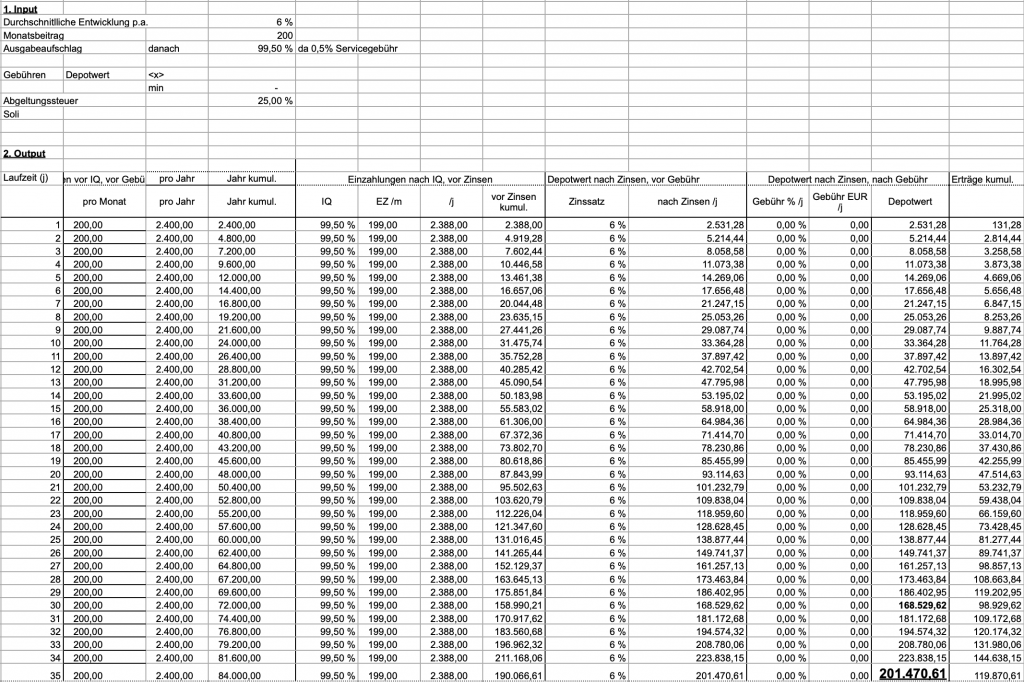

In der rechten Abbildung ist eine buy-and-hold Strategie im Depot rechnerisch abgebildet. Obendrei sind die Kosten unnatürlich gering hinterlegt. Als einzige Abgabe, ist die Abgeltungssteuer abzuführen. Dies sehen Sie im unteren rechten Bildrand an den beiden dick markierten Zahlen. Angenommen ist dabei, dass ein paar Jahre vor Renteneintritt das Vermögen in sicherere Anlagen umgeschichtet wird. Bei Beginn des Ruhestandes soll über das Geld verfügt werden. In diesen beiden Aktionen fällt Kapitalertragssteuer an.

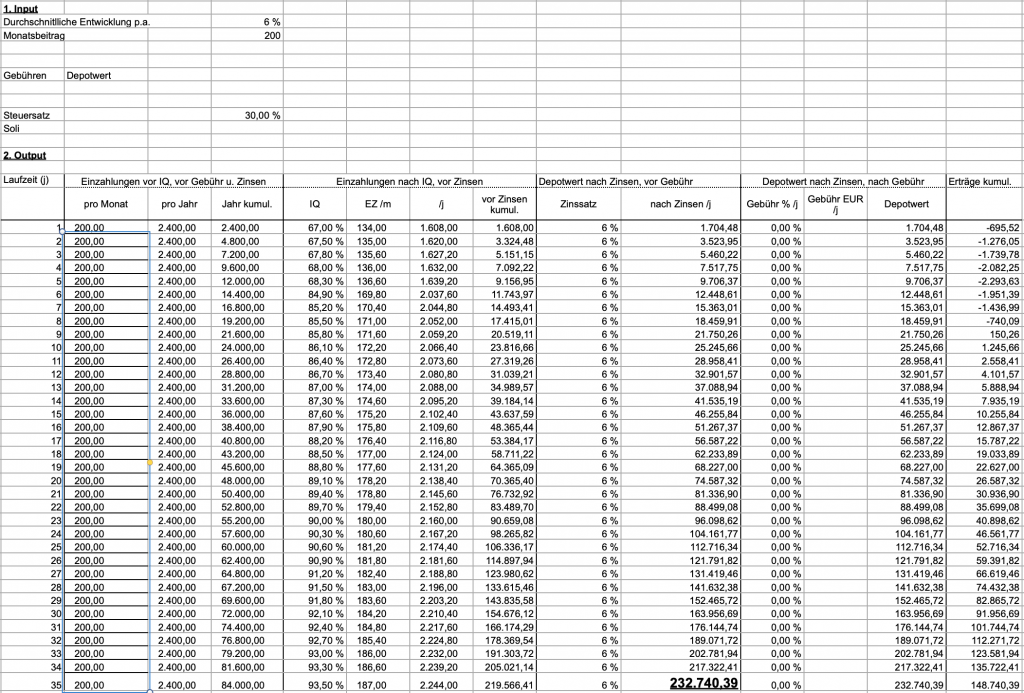

Diese Steuer umgehen Sie mit einer Anlage im Versicherungsmantel. Indes wird das Produkt fondsgebundene Altersvorsorge oder Fondspolice genannt. Über das Versicherungsprodukt erkauft man sich das Recht, für die gesamte Laufzeit der Anlage keine Abgeltungssteuer zu zahlen. Dafür fallen Vertragskosten an. Diese sind im rechten Bild für eine 32-jährige Person berechnet. Auf den ersten Blick erscheinen diese Kosten als sehr hoch. Im Vergleich zu einer anfallenden Steuerlast sind sie sehr gering.

Deshalb ein wichtiger Hinweis

Einen Teil des Einkommens oder Vermögens vor rechtlichen und steuerlichen Änderungen über eine Fondspolice zu sichern, ist absolut richtig. ABER: Auf Grund der Vertragskosten ergibt eine Fondspolice nur Sinn, wenn das Kapital auch wirklich für den Ruhestand genutzt wird. Für alle anderen Ziele und Anlagen ist es das falsche Produkt.

Fazit

Mit dem obigen Altersvorsorgevergleich konnten wir die Vorteilhaftigkeit der dritten Ebene aufzeigen. Jedoch sind die steuerlichen Einsparungen der Rürup-Rente oder der betrieblichen Altersvorsorge in der Einzahlungsphase groß. Unter dem Strich werden sie in der Rentenphase teilweise wieder aufgebraucht.

Das gewichtigste Argument gegen Riester und Rürup ist die Verrentung Ihres angesparten Vermögens. Zahlt eine Bank oder ein Versicherer Ihnen eine monatliche Rente müssen Sie sehr alt werden, um Ihr eingezahltes Geld wieder zu bekommen. Ich wünsche Ihnen ein langes Leben. So alt werden Sie leider nicht. In vielen Fälle ist daher die Fondspolice eine gute Wahl.

Wenn Sie sich mit den Inhalten dieses Beitrages auseinandersetzen, könnten Sie zu dem Schluss kommen, dass das Thema einfach zu komplex ist. In seiner Gesamtheit stimme ich Ihnen zu. Ein Berater sollte all diese Aspekte kennen und anwenden können. Sie dagegen können sich an einfach Merkmalen orientieren. Diese fasse ich hier zusammen.

- Sie sollten Ihr Kapital wirklich investieren. Gern sollten Sie auch über ein nachhaltiges Geldanlagen nachdenken. Garantien versprechen eine Sicherheit, die keine ist. Strafzinsen verrichten heutzutage ihr übriges.

- Steuerliche Aspekte können eine wichtige Rolle spielen. Der Fokus sollte auf der Lebensphase liegen, in der Sie das Vermögen benötigen.

- Berücksichtigen Sie eine hohe Verfügbarkeit in der Auszahlungsphase. Das Zahlen einer Rente ist der einfachste Weg; zugleich aber auch der mit dem höchsten Verlustpotential.

- Suchen Sie sich einen wirklich unabhängigen Finanzberater. Fragen Sie nach einer fondsgebundenen Altersvorsorge oder auch Fondspolice.